Gewerbesteuer: Erweiterte Grundstückskürzung im Konzern

Gestaltungspotenzial und Handlungsbedarf

Ausgangspunkt: Gewerbeertrag und die „einfache“ Grundstückskürzung

Grundlage für die Berechnung der Gewerbesteuer ist der sog. Gewerbeertrag. Dieser ermittelt sich – vereinfacht gesagt – aus dem zu versteuernden Einkommen zuzüglich gewerbesteuerlicher Hinzurechnungen (insbesondere Finanzierungskosten) und abzüglich Kürzungen. Bei inländischen Grundstücken im Betriebsvermögen wird gewerbesteuerlich beispielsweise im Regelfall eine Kürzung in Höhe von 1,2 % des (alten) Einheitswerts des Grundstücks gewährt. Somit wird eine Doppelbesteuerung des Grundvermögens mit Grundsteuer und Gewerbesteuer abgemildert.

Gestaltungspotenzial: Erweiterte Grundstückskürzung für sog. Grundstücksunternehmen

Verwaltet und nutzt ein Unternehmen hingegen ausschließlich eigenen Grundbesitz (sog. Grundstücksunternehmen), tritt an die Stelle der einfachen Kürzung auf Antrag die sog. erweiterte gewerbesteuerliche Grundstückskürzung. Diese Norm – da begünstigend – ist an enge Tatbestandsvoraussetzungen geknüpft – insbesondere darf das Grundstücksunternehmen nur in sehr engen Grenzen auch (andere) gewerbliche Einkünfte erzielen bzw. anderen Tätigkeiten nachgehen.

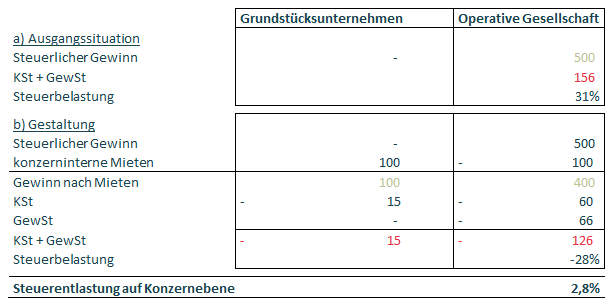

Vor allem in Konzernstrukturen kann die Kürzungsnorm sich eignen, um Gewerbesteuer zu sparen. Dabei werden faktisch Einnahmen von einer operativen Gesellschaft hin zur Grundstücksgesellschaft verlagert, die bei dieser lediglich der 15%igen Körperschaftsteuerbelastung unterliegen. Im Ergebnis fällt insoweit (fast) keine Gewerbesteuer auf diesen Teil der Einnahmen an. Das folgende Beispiel verdeutlicht die Wirkungsweise dieser Gestaltungsüberlegung:

Praxishinweis

So simpel die Idee im ersten Moment klingen mag, so anfällig ist sie aufgrund einer im Gesetz verankerten Missbrauchsvermeidungsnorm, wonach in bestimmten Konstellationen die erweiterte Kürzung ausscheidet. Eine derartige Strukturierung muss also im Voraus im Detail geprüft werden.

Weiteres Hindernis der erweiterten Grundstückskürzung: die Betriebsaufspaltung

Eine Betriebsaufspaltung (BAS) zwischen Grundstücksunternehmen und operativer Gesellschaft ist für die Nutzung der erweiterten Grundstückskürzung schädlich, da in diesen Fällen das Grundstücksunternehmen nicht länger Einnahmen aus der „Verwaltung und Nutzung“ eigenen Grundvermögens erzielt, sondern gewerbliche Einkünfte. Eine BAS ist immer dann gegeben, wenn ein Besitzunternehmen einem Betriebsunternehmen eine wesentliche Betriebsgrundlage überlässt (sog. sachliche Verflechtung) und gleichzeitig die hinter beiden Unternehmen stehenden Personen einen einheitlichen geschäftlichen Betätigungswillen durchsetzen können (sog. personelle Verflechtung).

Verschärfung durch BFH-Urteil vom 16.09.2021 sowie BMF-Schreiben vom 21.11.2022

In der Vergangenheit konnte ein einheitlicher Betätigungswille durch Vorschaltung einer Kapitalgesellschaft bei der Besitz(personen)gesellschaft vermieden werden. Dies ist jedoch seit dem BFH-Urteil vom 16.09.2021 – IV R 7/18 grundsätzlich nicht mehr möglich: Der BFH bejaht im Ergebnis einen einheitlichen Betätigungswillen mit der Folge, dass in derartigen Konstellationen eine für die Kürzungsvorschrift schädliche Betriebsaufspaltung vorliegt – konkret entfaltet die Kapitalgesellschaft als Gesellschafterin des Besitzunternehmens nicht länger eine Abschirmwirkung, weil der BFH ein Durchgriffsverbot verneint.

Die Finanzverwaltung hat sich mit Erlass vom 21.11.2022 der geänderten BFH-Sichtweise angeschlossen. Immerhin jedoch räumt die Finanzverwaltung aus Vertrauensschutzgründen den Steuerpflichtigen eine Übergangsfrist ein, die mit Ablauf des 31.12.2023 endet.

Praxishinweis

Angesichts der zum 31.12.2023 endenden Übergangsfrist empfehlen wir, bestehende Strukturen, welche die gewerbesteuerliche Grundstückskürzung aktuell nutzen, auf Anpassungsbedarf zum Jahreswechsel hin zu prüfen.

Rückenwind durch FG München, Urteil vom 17.04.2023 – 7 K 434/19

Das FG München positionierte sich mit seiner aktuellen Entscheidung für ein Durchgriffsverbot bei (Besitz-)Kapitalgesellschaften im Falle einer Überlassung der Betriebsimmobilie an eine darüberliegende Betriebspersonengesellschaft (umgekehrte Betriebsaufspaltung). Das Gericht widerspricht damit zwar nicht (direkt) dem oben zitierten BFH-Urteil, da die gesellschaftsrechtliche Struktur eine andere war; infolge der eingelegten Revision (Az. III R 13/23) wird der BFH sich gleichwohl erneut zum Durchgriffsverbot bei Kapitalgesellschaften äußern dürfen sowie dazu, in welchen Fällen konzerninterner Vermietungen eine schädliche Betriebsaufspaltung vorliegt, welche die erweiterte Grundstückskürzung versagt.

Generelle Handlungsempfehlungen

Kurzfristig ist dringend anzuraten, bestehende Strukturen, in denen von der gewerbesteuerlichen Grundstückskürzung Gebrauch gemacht wird und in die Personengesellschaften eingebunden sind, auf die Einschlägigkeit der zum 01.01.2024 faktisch „in Kraft tretenden“ BFH-Rechtsprechung zu prüfen – u. U. drohen ab 2024 gewerbesteuerliche Nachteile.

Weiterhin ist der Ausgang des beim BFH zur Entscheidung des FG München anhängigen Revisionsverfahrens im Auge zu behalten, um ggf. frühzeitig die Weichen zu stellen.