Grunderwerbsteuer – Umstrukturierungen im Konzern …

… werden durch die Finanzverwaltung (etwas) vereinfacht

Ist in einer Unternehmensgruppe Grundbesitz vorhanden, sollte man bei Umstrukturierungen im Hinblick auf die Grunderwerbsteuer besondere Vorsicht walten lassen – ansonsten drohen böse, sprich kostspielige Überraschungen. Erleichterung soll zwar die sog. Konzernklausel des § 6a GrEStG bringen, die bestimmte Vorgänge von der Grunderwerbsteuer befreit – aber aufgrund restriktiver Auslegung seitens der Finanzbehörden liefen die Regelungen häufig ins Leere. Erst nachdem der Bundesfinanzhof den betroffenen Unternehmen mit mehreren Entscheidungen zur Hilfe geeilt war, hat nun auch die Finanzverwaltung ein Einsehen und hat – nach rund dreijähriger Bedenkzeit – ihr Anwendungsschreiben zu § 6a GrEStG unter dem Datum 25.05.2023 umfassend überarbeitet.

Welche Risiken drohen?

Bei Konzernen kommt es aus betriebswirtschaftlichen oder rechtlichen Gründen immer wieder zu Umstrukturierungen, wie beispielsweise Verschmelzungen, Ausgliederungen/Spaltungen oder auch Übertragungen von Beteiligungen innerhalb der Unternehmensgruppe. Halten einzelne an solchen Vorgängen beteiligte (Konzern-)Gesellschaften Grundbesitz, droht eine – häufig erhebliche – Grunderwerbsteuerbelastung. Signifikant erhöht hatte sich das Risiko in 2021 durch die verschärften Regelungen zu den sog. ‚Share-Deals‘. Der Gesetzgeber hatte dieses Risiko zwar gesehen und frühzeitig die Konzernklausel des § 6a GrEStG als Befreiungsnorm implementiert. Einmal mehr bedurfte es jedoch erst der Hilfe durch den BFH, um die Regelungen sachgerecht auszulegen und somit den Anwendungsraum der Steuerbefreiung zu erweitern.

Wo und wie hilft die Befreiung des § 6a GrEStG?

Begünstigt sind zum einen Umwandlungsvorgänge nach dem sog. Umwandlungsgesetz (UmwG), also insbesondere Verschmelzungen und Spaltungen bzw. Ausgliederungen. Zum anderen werden auch Einbringungen erfasst, sofern sie auf gesellschaftsvertraglicher Grundlage erfolgen, wie beispielsweise die Erfüllung einer Sacheinlageverpflichtung.

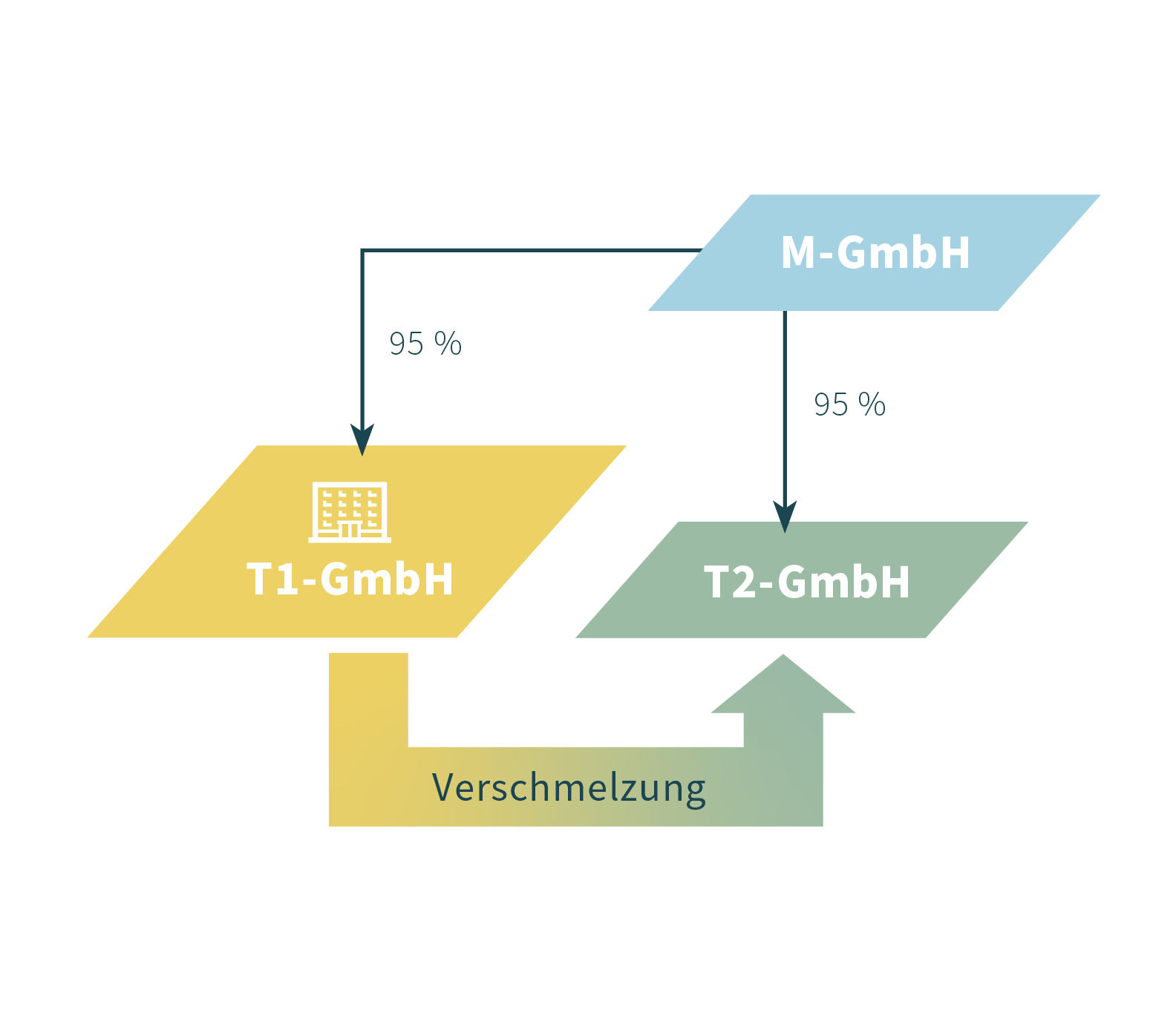

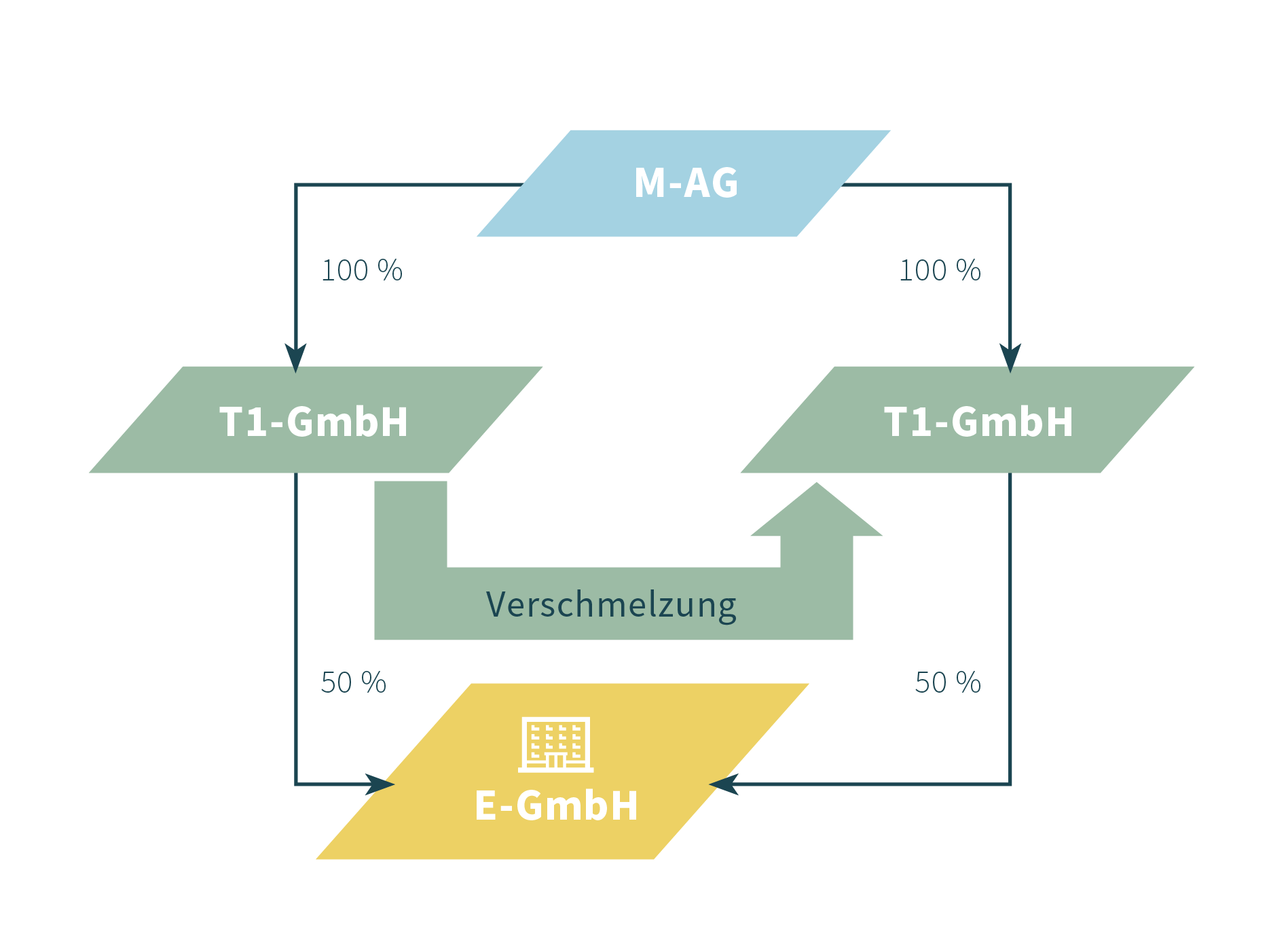

Weitere Voraussetzung ist, dass aufgrund einer solchen begünstigten Transaktion (also bspw. einer Verschmelzung) unmittelbar ein Grundstück auf eine andere (Konzern-)Gesellschaft übergeht.

Lösung: Trotz Grundstücksübertragung fällt im Grundsatz keine Grunderwerbsteuer an – dank § 6a GrEStG!

Ebenfalls angesprochen sind solche Vorgänge, wonach es bspw. infolge der Verschmelzung (mittelbar) zur (eigentlich schädlichen) Übertragung oder Vereinigung von mindestens 90 % der Anteile an grundbesitzhaltenden Personen- oder Kapitalgesellschaften kommt (Stichwort Share Deal).

Lösung: Auch hier entsteht – trotz eigentlich schädlicher Anteilsvereinigung iSv § 1 Abs. 3 GrEStG – im Grundsatz keine Grunderwerbsteuer wegen der Anwendung von § 6a GrEStG. Zu den Fallstricken kommen wir weiter unten.

Aber Achtung: Die ‚normale‘ Einbringung eines Grundstücks in eine Kapitalgesellschaft (also der Standardfall) soll hingegen nicht in den Anwendungsbereich der Konzernklausel fallen – ebenso wenig wie die Ausgliederung eines Einzelunternehmens in eine Kapitalgesellschaft, wobei diese Auffassung der Verwaltung äußerst strittig ist.

Und welche Fallstricke gibt es?

Weitere Voraussetzung für die Anwendung der Konzernklausel ist, dass zwischen den an dem Umwandlungsvorgang beteiligten (Gruppen-)Gesellschaften ein Über-/Unterordnungsverhältnis besteht: Das übergeordnete – sog. herrschende – Unternehmen muss an dem bzw. den untergeordneten – sog. abhängige(n) – Gesellschaften zu mindestens 95 % beteiligt sein (unmittelbar oder mittelbar). Zusätzlich erschwert wird dieses Beteiligungskriterium dadurch, dass die Mindestbeteiligung jeweils mindestens fünf Jahre vor und nach der Transaktion bestehen bzw. erhalten bleiben muss.

An dieser Stelle griff der BFH ein: Denn nach der ursprünglichen abstrusen wortgetreuen Auslegung der Verwaltung konnten diese Fristen bei Verschmelzungen oder Spaltungen nie eingehalten werden – bei einer Verschmelzung beispielsweise käme es infolge des Untergangs der übertragenden Gesellschaft immer zu einem Verstoß gegen die Nachbehaltensfrist. Nach der neuen sachgerechten Auslegung muss eine Frist nur dann eingehalten werden, wenn es rechtlich auch möglich ist – bei einer Verschmelzung beispielsweise entfällt somit die fünfjährige Nachbehaltensfrist.

Eingegriffen hat der BFH zudem auch bei der Frage, wann ein (Konzern-)Unternehmen ‚herrschend‘ ist. Zum einen wurde klargestellt, dass im Grundsatz zunächst das unmittelbar am Umwandlungsvorgang beteiligte Unternehmen gemeint ist – und nicht ein nur mit großen Mühen zu identifizierendes Unternehmen weiter oben in einer Beteiligungskette. Und noch wichtiger: Entgegen der ursprünglichen Verwaltungsauffassung spielt es keine Rolle, ob das herrschende Unternehmen umsatzsteuerlicher Unternehmer ist. Folglich können bspw. auch nicht unternehmerisch tätige (Zwischen-)Holdings oder sogar der Alleingesellschafter einer Kapitalgesellschaft Teilnehmer an einem begünstigten Umwandlungsvorgang sein.

Praxishinweis

Jeweils im Blick behalten werden müssen die verschiedenen – strafbewehrten – Anzeigepflichten, die im Grunderwerbsteuergesetz verankert sind. Von einem umwandlungsrechtlichen Vorgang, wie bspw. einer Verschmelzung, erfährt das Finanzamt zwar durch die notarielle Urkunde – dies gilt jedoch nicht für die durch eine solche Transaktion ausgelösten Anteilsübertragungen. Und selbst wenn die Konzernklausel des § 6a GrEStG im Grundsatz anwendbar ist, weil alle Voraussetzungen (zunächst) erfüllt sind, ist bspw. bei einer Spaltung oder Ausgliederung die fünfjährige Nachbehaltensfrist im Blick zu behalten. Kommt es während dieser Frist zu einer schädlichen Änderung der Beherrschungs-/Be-teiligungsverhältnisse, ist zwingend beim Finanzamt Anzeige zu erstatten.