Update: Globale Mindeststeuer

Diskussionsentwurf des BMF zur Umsetzung der EU-Mindestbesteuerungsrichtlinie

In unserem FALK Journal 4/21 haben wir über die OECD-Initiative bezüglich der sog. Pillar 1 & 2-Lösung zur weltweiten Reform der (Groß-)Konzernbesteuerung berichtet. Seitdem hat sich auf dem internationalen Parkett viel getan. Bezüglich der sog. globalen Mindeststeuer von 15 % (Pillar 2) geht es nunmehr – nach der in Anbetracht der geforderten Einstimmigkeit auf EU-Ebene nur mühsam verabschiedeten sog. Mindestbesteuerungsrichtlinie – an die nationale Umsetzung.

Für Deutschland hat das BMF hierzu am 20.03.2023 einen über 200-seitigen sowie 89 Paragraphen (!) umfassenden Diskussionsentwurf vorgelegt, zu dem die Verbände und Fachkreise bis zum 21.04.2023 Stellung beziehen konnten.

Die globale Mindeststeuer soll in einem eigenständigen Mindeststeuergesetz (MinStG) umgesetzt werden. Die Einleitung des offiziellen Gesetzgebungsverfahrens ist für Juni 2023 geplant. Deutschland ist verpflichtet, die EU-Richtlinie bis zum 31.12.2023 in nationales Recht umzusetzen. Das MinStG soll grundsätzlich auf Geschäftsjahre ab dem 01.01.2024 anwendbar sein.

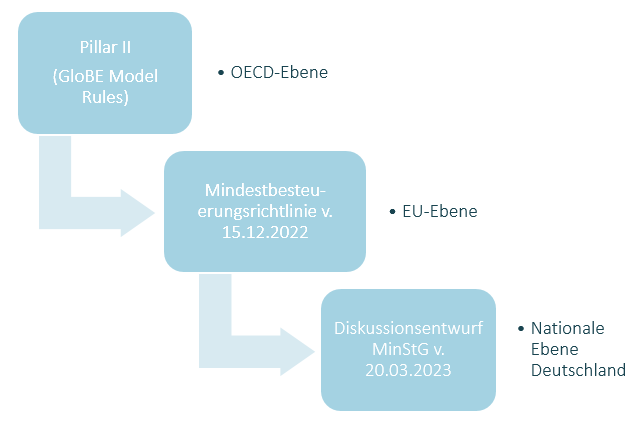

Der Gesetzesentwurf setzt die internationalen Vereinbarungen auf EU-Ebene sowie die auf OECD-Ebene ausgearbeiteten Regelungen um (diese umfassen die sog. Global Anti-Base Erosion (GloBE) Model Rules sowie den sog. GloBE Implementation Framework, einschließlich der sog. Safe-Harbour-Regelungen). Folgende Grafik veranschaulicht den internationalen Umsetzungsprozess der globalen Mindeststeuer:

Ziel der globalen Mindeststeuer ist es, ein weltweit einheitliches Mindeststeuerniveau von 15 % zu erreichen, unabhängig von der Ansässigkeit der Unternehmenseinheiten oder sog. aggressiver Steuerplanung.

Bei der Mindeststeuer wird für Konzerne mit einem konsolidierten Jahresumsatz von mindestens 750 Mio. EUR die eigens und komplex berechnete effektive Steuerquote länderbezogen mit dem Mindeststeuerniveau von 15 % verglichen. Die Differenz wird grundsätzlich auf Ebene der Konzernmuttergesellschaft, vergleichbar mit der bereits bestehenden Hinzurechnungsbesteuerung, nacherhoben. Dies gilt auch für rein nationale Konzerne.

Über weitere technische Details zur Umsetzung der Mindeststeuer in Deutschland im Verlauf des Gesetzgebungsverfahrens werden wir in einer unserer späteren Ausgaben detaillierter berichten.

Die Abfassung der Mindestbesteuerungsregelungen in einem eigenständigen Gesetz spiegelt wider, dass es sich um ein paralleles Besteuerungssystem handelt. Die neue Mindeststeuer tritt zusätzlich neben die Einkommen- und Körperschaftsteuer sowie bereits bestehende nationale Regelungen zur Vermeidung der internationalen Gewinnverlagerung, wie insbesondere die Hinzurechnungsbesteuerung, die Zinsschranke, die Begrenzung des Betriebsausgabenabzugs bei sog. hybriden Finanzinstrumenten oder die allgemeinen Verrechnungspreisregelungen. Die für die Mindeststeuer benötigten Besteuerungsgrößen, wie Mindeststeuerergebnisse und angepasste erfasste Steuern, stellen zusätzlich zu ermittelnde Größen dar, neben etwa dem zu versteuernden Einkommen, dem Gewerbeertrag oder bisherigen Steuerbeträgen. Damit wird das (internationale) Unternehmenssteuerrecht immer weiter angereichert. Nicht nur die monetären Steuerpflichten, sondern insbesondere auch die Compliance-Anforderungen, einschließlich der Erklärungs- und Meldepflichten, werden damit für Unternehmen immer weiter, bis ins Immense erhöht.

Die erwarteten Mehreinnahmen halten sich Schätzungen zufolge dabei jedoch in Grenzen.

Begrüßenswert ist – nicht zuletzt aus Sicht des Mittelstands – die Einschränkung auf größere Konzerne mit einem konsolidierten Jahresumsatz von mindestens 750 Mio. EUR. Für die mittelständisch geprägten Familienbetriebe kann deshalb regelmäßig Entwarnung gegeben werden.

Praxishinweis

Betroffene nationale wie internationale Unternehmensgruppen sollten spätestens mit Bekanntwerden des Diskussionsentwurfs ihre Anstrengungen im Hinblick auf die Mindeststeuer intensivieren und vor allem unter Einbindung von Accounting, Tax und IT die gegebenen Strukturen analysieren, um insbesondere sicherzustellen, wie die für die Berechnung der Mindeststeuer notwendigen Daten beschafft und zusammengefügt werden können. So müssen besonders handelsrechtliche Einzelergebnisse sowie einzubeziehende Steuern der betroffenen Geschäftseinheiten weltweit nach einem speziellen Berechnungsverfahren für die Mindeststeuer angepasst werden.